文章版权由移民帮和作者所有,未经授权不得转载。

除了移民美国,很多中国人也希望到美国做一些资产配置,或者虽然没有移民,但是有子女在美国上学,通常也会考虑在美国做一些资产配置。通常的办法是在美国持有房产,或者在美国做一些股票债券的投资。

那么对于本身没有移民美国,也没有常驻美国,但有来自美国收入的非居民,我们称之为美国纳税非居民,他们面临哪些税务问题?

小编补充:什么是美国纳税居民和非居民?

居民:凡是美国公民、拥有美国绿卡或者在美国居住超过183天就成为美国的纳税居民。

183天加权计算方式:今年在美国天数(至少31天)+去年在美国天数的1/3+前一年在美国天数的1/6,计算结果超过183天就成为美国税务居民,你全球的收入都要在美国纳税。(美国居民报税可以参考这两篇文章:美国报税那些事儿:时间、要求、税率、身份、抵扣等,全了!/美国新移民必读:报税时常问的21个问题)

非居民:不满足以上条件,但是有来自于美国的收入,那么只有来自于美国的收入才需要在美国纳税。

非居民与居民报税不同的地方

1、只要有来自于美国的收入必须要报税,而报税必须有报税号。报税号也就是ITIN号,可以通过第一次报税的时候填W7表来申请。

2、非居民不需要申报美国之外的收入,只需要申报美国境内的收入。

3、非居民只能以个人的身份申报,居民可以有五种报税身份。

4、非居民没有基本的免税额。基本的免税额是指标准扣减6300美元的标准扣减。非居民只能用列举扣减来扣除,但是非居民可以有一个4050美元的个人免税额。

投资美国股票和债券

投资美国金融资产,会有资本利得税,但非居民投资美国股票,不用缴纳资本利得税。根据中国享有美国政府所得税减免互惠条件,外国投资人如果填好W8表,确认外籍纳税人的身份就可以享受这项所得税的优惠,当然这里指的只是美国股票的资本利得税。

如果有投资股票或者债券,有股息的分红,美国通常是要征收30%的税。但是因为中国和美国有条约,有了税务优惠只征10%。要注意的是香港、新加坡和台湾都和美国签署这项协议,所以他们的税率也是10%。

再一项是利息税。如果直接持有美国的债券,不管是美国的国债、地方政府的债券还是一般公司的债权,都不需要缴纳利息税。但是如果你是通过债券基金或者债券的ETF来持有美国的债券。那么该基金或者ETF派发的利息是被美国政府设为股利、股息,必须按照前面所说的股息税的税率来纳税。

由此可见,作为非税务居民的外国人,投资美国股票和美国债券的税务问题是比较简单的。如果你在开户的时候向经济证券商提交了W8表,你的券商就会自动的替你处理好扣税和交税的问题,自己也不用操心。所以中国人买卖美国的股票要比美国公民更有优势。美国人股票的买卖要缴纳资本所得税,而中国人炒美国股票是不需要缴纳资本利得税的。

注意:W8表格每两年要更新一次,否则国税局就要暂扣30%的税额,直到你能证明你仍然是非美国居民的身份。

投资美国房产

在美国,外国人和美国居民一样,可以在美国自由购买房产。房产的净收益,也就是说房产的租金收入扣除了相关的费用,例如房子的折旧费、地产费、维护费、管理费等等,剩下的净收入才加总到总收入里面,按外国人的交税方式来进行纳税。

比如一栋价值60万美元的房产,一年的租金假如有5万美元,扣除了物业费、房产税、维修费、水电费共3万美元,那么出租房的净收入是2万美元。在没有其他收入的情况下,非居民的税表上还可以再减去4050美元的个人免税额,这一年房子所剩下的净收入就是16000美元。联邦税的税率是10%-39.6%,这个是跟美国居民一样,只是抵扣略有不同。那么16000美元,它的税率在10%和15%两个等级,最后算出来当年大概要交2000美元的联邦税。

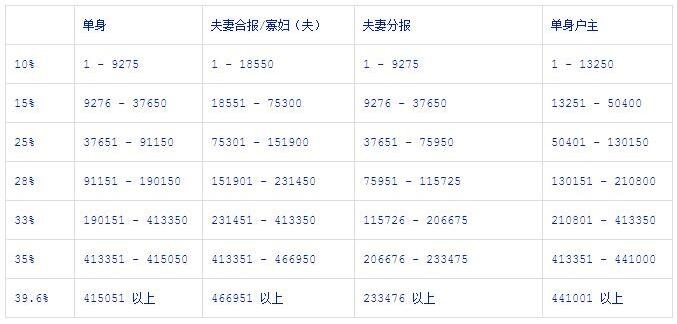

附表:普通收入税率

在美国租金纳税有两大注意事项。

第一,要每年申报。通常非居民外籍人士在美国拥有出租房产收入的时候,每一个年度,除了一些没有所得税的州以外,一般都要申报两份税表,一份是联邦税,一份是州税。个人所得税的截止日期是4月15号,要申报上一年的全年的个人所得。

第二,如果当年房子没有顺利的出租,个人所得为零的情况下,仍然要申报。

比如一年在美国的租金收入为2万美元,但是物业费、房产费、维修费、水电费、管理费等等这些支出为3万美元,结果出租房的净亏损有1万美元。这时业主千万不要以为出租房产处于亏损状态就不需要申报,如果你不申报美国税局就会认为你只有租金收入2万美元,而没有亏损,那么就会按2万美元的收入来征你的所得税。

当非居民外籍人士来出售美国的房产的时候,需要预先扣留卖价的10%作为该房产的资本利得税的预扣。预扣是由过户公司从卖价的款项当中直接扣除,提交给美国国税局。每个州也会对资本利得有预扣。比如说加州要预扣卖价的3.33%。注意扣的是卖价的10%和3.33%,而不是增值。所以非居民外国人如果在加州买房,总共被扣了房屋卖价的13.33%。但是这个税很可能是多扣了,如何拿回来?必须通过第二年报税的时候,按实际的增值来报税。报税完以后如果税局多扣了,才会把多扣的这部分拿回来。

国人购买美国房产有哪些税务问题?

一般来说,外国人购买美国房产,有的是为了给美国的子女使用,在这种情况下,建议直接赠与孩子房款,然后由美国的子女来购买房产。这样子女在美国拥有这个房产产权同时又居住了两年之上,它的增值有25万美元是可以免税的。

如果不是以自住为目的,只是为了投资,那么需要注意的是每年的出租收入要交所得税,同时还要交房产税。房产出售的时候,资本利得也要交税。

同时,假如房产持有人在持有房产期间意外身故要交遗产税。而作为外国人,遗产税的免税额只有6万美元。

出租房产,从三种持有方式来分析其税务问题

第一,直接持有。那么出租期间所有的租金收入减去与租金收入相关的费用,包括贷款的利息、房产税、管理费等等,余下的净收入按照个人所得税的税率来计算所得税。房屋出售时如果持有的时间不超过一年,就按个人所得税那个累进税制来计算,如果时间超过了一年,就最高按20%的长期资本利得税来计算。

第二,通过有限责任公司持有。这种方法的好处是假如房子发生了任何的责任纠纷,那么别人对这个债务的诉求只能是通过有限责任公司有多少资产,不会牵连到个人的资产。美国税法规定,有限责任公司的报税相当于个人在公司的层面可以不报税。(相关阅读:在美注册公司:有哪些类型可选?不同类型税收也有区别)

第三,通过与外国公司共同组成一个有限合伙制公司来购置房产。这种方法的好处是可以通过合伙协议,按持股比例和分红比例的不同来交税。例如你可以持股持30%,但是分红可以享有70%,这样就有比较多的灵活性来控制收入的分配和税率的问题。这种情况的好处是当外国人去世的时候,他只按30%征收遗产税,而不是100%。

如果您想咨询专家张雪玲,可拨打咨询热线400 085 6660预约咨询。

移民专家,一对一服务

移民专家,一对一服务