如果您想咨询专家卢迪美国投资相关问题,请拨打400-085-6660进行预约咨询。

又到了美国一年一度报税的季节,今天为大家科普一下美国个人税务方面的知识。

美国个税分四大类

美国究竟有什么税呢?其实与个人和家庭相关的税,可以分为四大类。简单来说,花钱要交税、赚钱要交税、存钱要交税、没花完的钱也要交税,也就是说,只要钱一进一出口袋,就需要交税。这些都相当于交易和收入方面的税,美国不针对资产收税,唯一针对资产收的税,就是遗产税和赠与税。下面一一说明。

1、消费税

花钱要交税,叫做消费税。这个是一刀切的税率。当然,每个州的消费税不一样,还有一些州没有消费税,比如特拉华州没有消费税。有在特拉华州的朋友就抱怨,因为没有消费税,所以经常有朋友网购寄到他们家,这样就省了很多税。

纽约州的消费税是8.875%,但纽约市又有一个税收减免,也就是说在纽约市买食品是不需要交消费税的,当然仅限于超市的食品。如果要去饭店消费,还是要正常交消费税。还有什么不交消费税呢?服装、鞋帽,如果单价低于100美金也是不交税的。

美国的消费税与国内的不同在于,国内的消费税是含在物价里了,所以我们不知道具体税率是多少,会有一种买东西没有交税的感觉。但是在美国买东西,单独交税就会觉得多出来很多钱,其实只是把税明示了,商品的总价跟国内相比没有太大的差别,只是一个习惯的问题。

2、收入税

赚钱要交税和存钱要交税,这就是收入税。收入税是最关键的税率,因为每个人只要在美国生活赚了钱都要交。收入税的纳税方式跟国内一样,是阶梯税率。也就是说收入由低到高档次不同,所承担的税率也不一样。

以2017年为例,如果家庭年收入低于18650美金,那就只交10%的税率,比如今年只赚了1万美金,那就交1000美金的税。如果收入高于18650美金,但是低于75900美金,这个范围内交15%,也就是说超过18650的部分交15%,低于这个数值的部分交10%。所以是一阶一阶往上涨的,不是消费税一刀切的征收。这样就比较合理。随着收入的增长,税率变化并不会有实际上看到的边际税率变化这么大。

美国阶梯税率

3、长期资本利得税

储蓄和投资怎么交税呢?其实跟收入税是一样的。因为投资所得就是你的另一项收入。储蓄和投资交税,分为短期和长期。长短的界定在12个月,也就是一年。

如果今年做了任何投资,一年之内变现了,或者一年之内有利息了,就算短期资本利得。打个比方,银行存款的利息不论是活期还是定期,都是按年结或者按月结。总之利息进帐是在存进钱一年之内,所以这样的存款拿到的利息,就叫做短期资本利得。

还有买股票,股票的收益要取决于持有股票多长时间。如果持有一个股票一年甚至不到一年就卖,比如700美金买了谷歌的股票,6个月之后750美金卖了,赚的50美金差价就属于短期资本利得。

那如果一直不卖,持有两年、三年,还有短期资本利得吗?可能也是有的。因为股票要分红,有的股票是一年分一次,有的一年会分三次四次。这些红利是在一年之内分得,所以也属于短期资本利得。但是如果持有股票超过一年才卖,买卖差价则叫做长期资本利得。

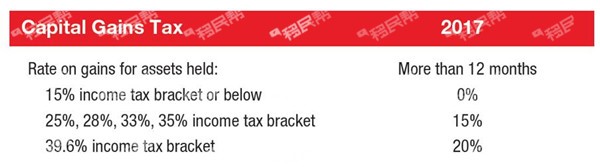

长期资本利得税

在美国投资,政府鼓励长期持有。因为美国金融市场已经没有太多投机的机会了。如果想真正的赚钱,就要做一个长期投资者。所以在税率上,也是这样的政策。

如果想获得短期的收益,短期资本利得所缴纳的税就等于收入税。但是这个收入税不是平均过后的收入税,而是边际税率。边际税率和平均税率有什么区别呢?收入税是按阶梯税率来交,18650美金以下的交税10%,18650-75900美金交税15%,所以如果一个人收入是5万美金,平均税率应该在10%-15%之间。但是如果年收入5万,炒股又赚了10美金,这10美金是叠加在他的5万上的,所以这10美金所承担的税率,就是15%的边际税率。也就是说短期资本利得,收益实际上承担的税要比正常的收入税高一点。

长期资本利得,由于有政府的鼓励,所以税率会变得更低。2017年的政策跟去年一样,如果收入税是15%以下的税率,做长期投资资本利得税是零,如果收入税的税率是25%-35%之间,也只承担15%的长期资本利得税,如果年收入超过40万,也就是说收入税是39.6%,这种情况下,资本利得税是20%。所以长期资本利得税比短期资本利得税要低。

4、遗产和赠与税

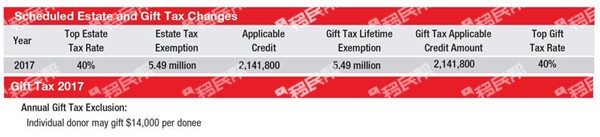

遗产和赠与,虽然说给的形式不一样,一个是生前给,一个是身后给,但是都相当于是一个礼物。所以遗产税和赠与税的税率是一样的。

遗产和赠与税

但是,赠与税每年有14000美金的免税额。也就是说如果有两个孩子,我一年可以给一个孩资不超过14000美金的赠与,这个赠与可以是物品,也可以是现金,只要不超过这个数字,就不需要交赠与税。但是一旦超了哪怕是1000美金,就需要交赠与税。赠与税跟遗产税一样,40%的税率。如果当年不交,就会占用终身遗产税免税的额度。

2017年遗产税免税额根据通货膨胀又往上调整了一点,每一个人是549万美金的免税额,也就是说留给孩子的总资产超过549万美金的那部分,才需要按照40%的税率缴纳。

举个例子,我有两个孩子,一年可以给一个孩子14000美金,总共可以给两个孩子28000美金,我先生也可以给两个孩子各14000美金。两个人加在一起一年总共可以给孩子56000美金。所以,如果在美国现金资产或者金融资产比较多,又想给孩子,一年一年给则是一个比较好的方式,既可以给孩子钱,又避免占用太多遗产税的额度。

在美国交税,还有一定的免税额

上面我们讲,10%的税率应用在年收入18650美金以下的家庭,实际上这个18650美金并不是这个家庭真正赚的钱。

这个家庭赚的钱需要减去两个数字,一个是个人免税额(Personal Exemptions),每年每人4050美金,夫妻双方就是乘以2,家里有一个孩子就是乘以3,总之每个人是4050美金的免税额。一个是标准扣除额(Standard Deductions),2017年每人是6350美金。两者相加就是14000美金的免税额了。

所以两口之家,两个人的总收入可以先免掉28000美金,剩下的再去按照阶梯税率缴纳收入税。

绝大多数工薪阶层家庭可能用到的都是标准扣除额,也就是说6350美金的扣除额,再加上4050美金的免税额。但是有一些做生意的家庭,或者买房有大额贷款每年要交利息交地税的家庭,可以采用另一种扣除额的方式,叫做列举扣除额(Itemized Deductions)。

列举扣除额的上限比标准扣除额多,一个人可以抵扣313800美金。也就是说所有个人生意的抵税项目、房子的贷款利息、地税、退休金帐户和医疗保险里存的钱加到一起,没有超过标准扣除额6350美金,那就使用标准扣除。一旦超过这个数字,就可以使用列举扣除额。比如今年总开销是5万美金,那么收入可以直接减掉5万美金再去报税。

单身和结婚的人税率略有不同,但差距不大。在美国如果有孩子,会多一个减税额,叫做子女减税额。低于17岁的子女,每一个可以为家庭每年减税1000美金。它不是在收入上减,而是直接在交的税里面减。所以一个家庭如果有三个孩子,一年能少交3000美金的税,也是很可观的。

总结:美国的税收制度非常完善,也分类繁多。我们了解了在美国与个人和家庭相关的税主要有四大类,分别为收入税、消费税、储蓄和投资方面的税、遗产税和赠与税。而且移民美国后,还需要每年进行报税,这些都需要你对美国的税务有一定的了解。那么,2017相对于2016又有哪些税务调整?以及川普上台后,或将有哪方面的税务改革?扫描下方二维码收听移民帮专家、美国资深职业理财师卢迪的《聊聊美国个税那点事儿、2017税务调整和川普税改思路》讲座。

移民专家,一对一服务

移民专家,一对一服务