最近遗产税又被炒上了天!

10月26日,据韩国媒体报道,韩国三星集团会长李健熙逝世后,李健熙的“独生子”李在镕和他的姐妹们在内的继承人将承担创纪录的高额遗产税,他的继承人将承担大约70亿美元的遗产税。

巨额的遗产税一直让韩国很多财阀深受困扰,而韩国最大商业帝国三星正面临着这样的挑战。

现年77岁的李健熙自2014年心脏病发作以来一直无法活动,当地媒体经常猜测他的健康状况:“他还在呼吸,”“传闻已死”,“谁也不知道怎么了”。两年前,他的儿子在法庭上说,“当董事长还健在的时候”,但他立即纠正自己说:“当董事长还健康的时候。”

韩国人为何如此关注他的健康状况?因为在他去世后他的继承人将面临高达70亿美元的遗产税,而缴纳遗产税可能会让李氏家族对三星集团的控制变得复杂化。

根据彭博社亿万富翁指数,李健熙的净资产约为150亿美元,他的遗产继承人可能不得不出售部分遗产来支付巨额遗产税——这将稀释他们对三星公司的股份。

韩国媒体《中央日报》称,根据现行法律,赠与金额超过30亿韩元时,需按照最高税率(50%)支付赠与税,加上针对最大股东持股征收的附加税,总税率大约在60%左右。

韩国商界推算认为,李在镕等人需要缴纳10万亿韩元(约合592.5亿元人民币)以上继承税。

报道还称,继承人可能会选择分期支付,首期缴纳六分之一税款,剩余金额按照1.8%的利息分五年还清。

百亿家产先缴天价遗产税

韩国遗产税举世闻名

韩国的遗产税在全世界都是有名的,所以韩国的“富二代”也不好当。其实在韩国不止三星家族面临天价的遗产税,LG集团继承人也同样深受着遗产税困扰。

2018年5月20日,LG集团前会长具本茂因病去世。11月2日,韩国LG集团在公告中称,40岁的集团会长具光谟继承其父亲具本茂持有的LG股权11.3%中的8.8%,持有LG集团股份的比例增至15%,市值15.5亿美元(约108亿人民币),成为集团第一大股东。据悉,前会长具本茂另外的2.5%的集团股份则留给了他的两位女儿。

据韩媒报道,具光谟要继承这8.8%的股权需要在5年之内分期支付其总金额估计超过7000亿韩元(约43亿元人民币;约6.2亿美元)的遗产税,这其中还涵盖具本茂去世前后四个月增加的20%股票价值,将成为韩国历史上财阀缴纳金额最高的一笔遗产税。具光谟可能通过个人财产、分红或者抵押贷款等方式支付。

韩国的高额遗产税在世界都是有名的。当继承的遗产价值超过30亿韩元(约合人民币1800万元)时,遗产税支付比例将高达50%。此外,当转让最大利益相关者所拥有的股份时,还将额外征收20%的税。据权威媒体计算,具家三人继承的高额财产,共计需要支付超过9000亿韩元(约合人民币55亿元)的遗产税。

韩国遗产税实行累进税制,从10%到50%递增,超过30亿韩元部分就要交50%。因此如果不合理避税的话,家族财富可能隔代就会被中断。

其实像韩国这样征收遗产税的国家全球很多,比如日本。

日本的累进缴税最高是55%,1000万日元以上的遗产则需要支付的10%的遗产税,因此有很多年轻人无力承受祖业。

此外,遗产税要用现金缴纳,所以为了交遗产税,公司倒闭、破产的也不乏前例。

遗产税不仅让韩国人头大

很多国家也面临此问题

继承遗产,在中国人看来,这是天经地义的事情,根本不需要交钱。但在很多国家却是行不通的。

遗产税是一个国家或地区对死者留下的遗产征税,国外有时称为“死亡税”。征收的初衷是为了通过对遗产和赠与财产的调节,防止贫富过分悬殊。

遗产包括房地产、货币、有价证券、保险收益、礼物、古董、珠宝首饰、车辆、家具等所有这些遗产征税,有的国家对所有这些遗产征税,有的国家则只对其中一项或者几项遗产征税。

全球有100多个国家和地区征收遗产税,但是各个国家的政策在遗产税的分类、征收对象、征收额度等方面都略有不同。根据安永会计师事务所出具的报告,韩国的遗产税排在世界前列,最高缴纳税率要高于法国的45%,英国、美国的40%,与德国、瑞士持平。

以美国为例,2017年年底,特朗普签署了“减税与就业法案“,但是这一法案并没有显著地修改美国遗产税制度,只是将遗产税的免税额度由2017年的549万美元增加至2018年的1118万美元。

此外,美国遗产税采用累进计算,税率从18%到40%不等。

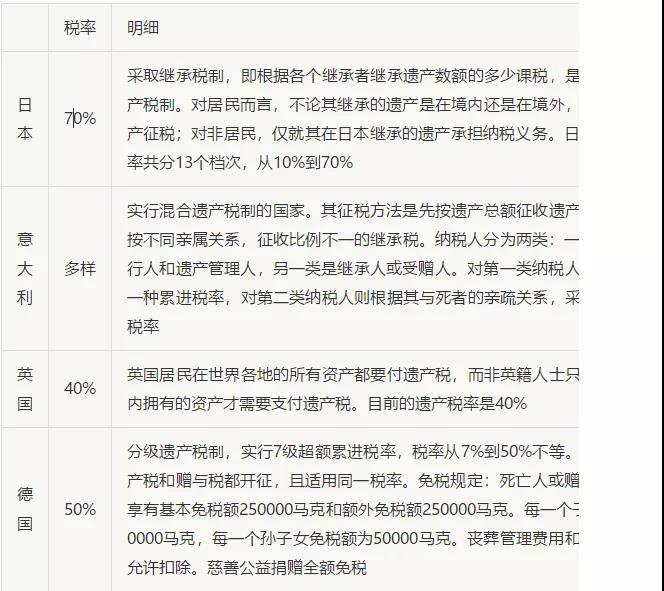

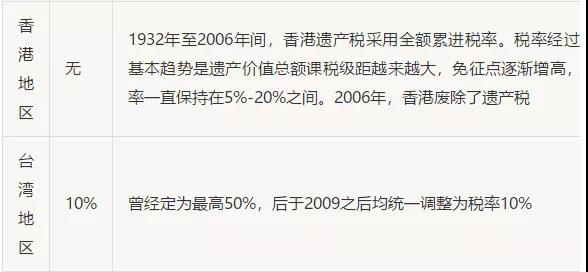

其他部分国家和地区遗产税参考:

受遗产税影响最大的,还是那些富豪家族,一来他们要上缴的遗产税往往多如天文数字,二来围绕遗产税,往往会带来令人感叹的豪门故事。

比如美国第一位十亿富豪约翰·D·洛克菲勒去世时,他个人财富的70%被美国政府以遗产税的名义征收,辛辛苦苦一辈子,只有30%留给子孙后人。

再比如在纽约长岛有一座美丽的庄园,原来是美国总统希思福家的豪宅。房子依山傍海,花木葱茏,现在变成公共博物馆,就是因为希思福的子孙忒不争气,居然拿不出钱来缴纳遗产税,只好把祖宗辛苦建起的家园捐献出去。

也许是觉得很多人不能接受如此高的遗产税,美国政府还出台了一项免税政策:无论是个人捐款、基金会捐款或企业捐款,根据国税局的规定,都可以得到税务上的优惠。

所以在美国的富豪群体中一直有一种“迷之信仰”,每个人都很热衷慈善。他们宁愿把全部财富捐给公众,成立自己的慈善基金会,也不会把巨额财富传承给子女,很多人说,美国富豪们之所以更倾向于把财富捐出来造福公众,而不是直接留给后代继承是因为美国高额的遗产税收政策。

自己辛辛苦苦合法劳动,诚信经营挣了大半辈子的钱,想要留给子女荫庇后代情有可原。可是竟然要先把近一半的资产拱手交给政府?富豪们肯定不舒服,捐款做慈善既能得到税务上的优惠和减免,又能扩大自己的名望和影响力,利于企业发展,所以美国不少富豪还是愿意去做的。

遗产税离我们不远了

不只是专属于富人的焦虑

在我国法定税种中,遗产税是一直存在的一项税种,这意味着一旦国家需要开征遗产税,就可以马上实施,并不存在制度上的障碍。

也就是说,中国现在尚未开始征收遗产税,但好日子随时可能结束。

在2004年,财政部就出台了《中华人民共和国遗产税暂行条例(草案)》。2010年新修订的《新版草案》,则给出具体征收方法:仍按超额累进税率,起征点为80万元。80万到200万的部分收20%,200万到500万的部分收30%,500万到1000万的部分收40%,1000万元以上的部分收50%。例如,传承3000万的遗产就要交税1034万元。

2013年,国务院批转了多部门联合制定的《关于深化收入分配制度改革的若干意见》,在有关收入再分配的改革目标时提到:研究在适当时期开征遗产税。当时也有专家放风说,全球已有114个国家征收遗产税了。

通常,遗产税是“富人挨刀”,逼迫他们将财富投入到社会再生产中,对中低收入人群影响甚小。但在中国,这却引起了全社会讨论。

舆论关注的焦点,在中国遗产税的主体并非富人阶层,而是中产阶级、中小企业主。80万的起征点,已高于大部分中产阶级的财富积累,而日本仅5%人群会被征收遗产税。

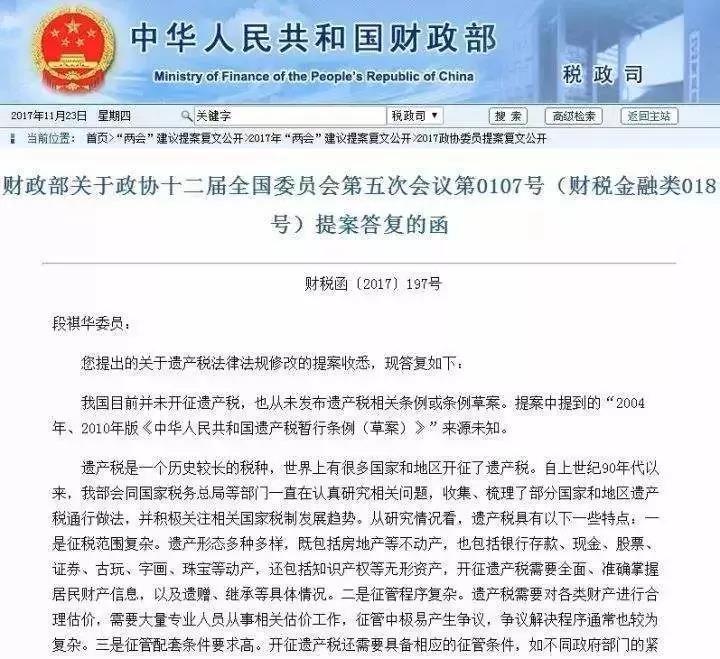

财政部在2017年站出来回应:“我国目前并未开征遗产税,也从未发布遗产税相关条例或条例草案。下一步,财政部将继续跟踪国际上遗产税的发展趋势,进一步研究遗产税有关问题。”

然而这并未让期待更乐观。中国第一代企业,已走到财富传承的时间点:娃哈哈的宗馥莉、万达的王思聪,都正走上前台。据福布斯2016年统计,中国排名前100的富豪资产达到22.8亿美元,9位富豪超过70岁。随他们财富交接,遗产税会不会颁布,并将那么富裕的中产阶层纳入打击对象?

如何规避和减免遗产税?

路径一:有计划地通过赠与等方式转移财产。

在遗产税和赠与税开征前,有计划地通过赠与等方式转移财产。但若等遗产税开征之后,此方案可能就无法凑效了。

路径二:购买人寿保险规避遗产税。

《遗产税暂行条例(草案)》明确规定,被继承人投保人寿保险所取得的保险金不计入应征税遗产总额。

但需要注意的是,并非所有的保险均有避税的功能。

路径三:设定信托规避遗产税。

遗产信托在英美等西方国家使用非常成熟和普遍。比如,乔布斯离世留下83亿遗产,其中大部分资金放在一个信托项目中,这笔资金获得的超过利息部分的收益,可永远免予遗产和赠予赋税而让下一代继承成立遗产信托。由于信托在中国大陆的发展历史比较短,很多方面还不完善。

与海外一些国家地区相比,中国的信托必须登记,无法保护隐私,因此大陆富豪所设立的私人家族信托或遗产信托几乎都设在海外。但随着遗产税的开征和立法的完善,相信中国内地信托业务也将逐渐发展起来。

路径四:移民避税港规避遗产税。

进行移民和海外资产配置,把财富转移到免征遗产税、增值税的国家和地区。

小帮写在最后的话

目前我国还没有遗产税,但种种迹象表明,我国已经具备了遗产税开征的客观条件。而且近几年来政府也一直在有意无意的传出即将开征遗产税的风声。我们离遗产税真的不远了。

如果遗产税开征,对于中国来说,可能是覆盖范围最广的税种之一。改革开放至今,中国人的资产,尤其是家庭资产普遍经历了三代人的积累。

随着国人积累的资产越来越大,加之越来越多高净值人群有配置海外资产的需求,在进行海外投资的时候就会遇到遗产税这个问题,所以对富人而言,需要了解国外的遗产税征收政策,及早做好人生财富规划,对自己和家人都是一种明智的选择,也是进行资产配置不可忽视的一步。

关于移民帮

寰投移民帮——作为中国“全球财富生活规划平台”,用专业、严格、高效的服务标准,为中国高端财富家庭及个人定制:全球身份规划、国际教育咨询、海外房产投资、保险及保障咨询、海外税务规划、全球资产配置等全方位的财富管理综合服务。

如需了解资产传承、股权架构、税务规划、信托等更多资讯,可以拨打400-085-6660,或添加小帮微信直接咨询。

❈长按二维码,加入我们的移民群,老司机们都在等你哦❈

移民帮综合整理,版权归原作者所有,部分内容摘自每日经济新闻(ID:nbdnews)、安永安永会计师事务、丰盛环球等媒体。

版权声明:除了原创类稿件,其他均来自网络,版权归原作者所有。本文小编搜遍网络也未能找到作者和原始出处,望谅解。如原作者看到,请第一时间在公众号留言,我们会在后续的文章中声明,如觉侵权,我们会在第一时间删除。

相关阅读

移民专家,一对一服务

移民专家,一对一服务