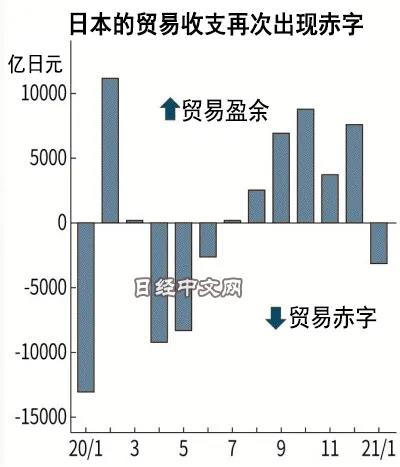

2020年夏季以后日元兑美元持续缓慢升值,支撑日元升值走势的是从供需来看的日元买入压力,但这一局面开始笼罩阴影。在外汇市场,考虑到出口主导的日本经济复苏,此前很多观点认为2021年内将突破1美元兑100日元的大关。但日本在2021年初再次转为贸易逆差,日元升值预期或将被迫修正。

日本内阁府2月15日发布的数据显示,2020年10~12月的实际国内生产总值(GDP)环比年化增长12.7%,连续2个季度实现2位数增长。背景是以面向中国等为中心的出口快速复苏。日本财务省的贸易统计也显示,出口自2020年12月起转为同比增长,证实了出口主导的日本经济复苏。

在外汇市场,如果出口扩大,日本企业把在海外赚到的外汇兑换为日元的需求将随着增加,这成为买入日元的原因。实际上,自2020年7月起日本转为贸易顺差,犹如相呼应一样,日元汇率也维持缓慢升值。

最近日元为什么下跌了?

日元最近处于“低波动状态”,即暂时波动。

a)2020年H1 贸易顺差

日元买入多,日元升值。

b)2020年H2 贸易逆差

日元买入少,日元汇兑开始降低。

c)全球避险情绪降温

美联储实行宽松货币政策复苏经济,全球主要央行的利率都降至历史新低,日元低息优势不明显了。

2月17日发布的2021年1月贸易统计显示,日本的出口与上年同月相比继续增长,但进口的减幅也同时缩小,贸易收支时隔7个月转为逆差。

(数据来源:日经中文网)

日美欧的长期货币宽松持续、新冠疫苗开始接种等推动了世界经济复苏预期升温。在此背景下,在日本的出口增加的同时,原油价格也快速复苏。进入2月后,纽约原油期货行情已恢复至新冠前的水平。如果日本的进出口复苏均变得明显,从供需来看日元买入将进一步减弱。

瑞穗银行的唐镰大辅指出,“如果随着世界经济复苏,日本企业的海外并购等直接投资到今年下半年再次变得活跃,从供需来看卖出日元反而有可能加强”。

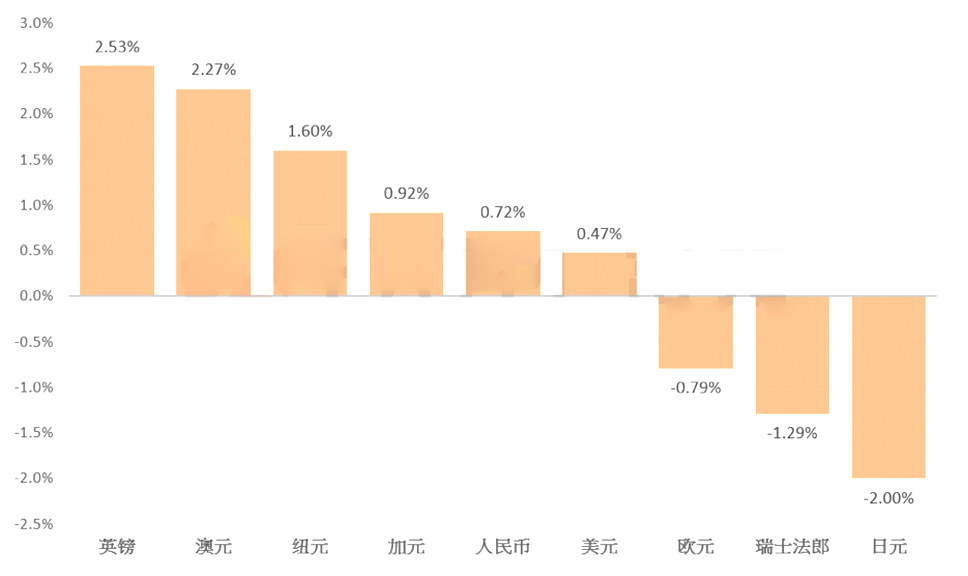

日元汇率在2021年初升至1美元兑102日元区间,但进入2月后回落至105日元左右。从供需来看日元买入开始笼罩阴影。在市场参与者之间,已开始有观点指出,有可能重返疫情前日元汇率在狭小区间内波动的“低波动”状态。

主要货币对美元涨跌幅

(2021年1月4日 - 2月24日)

日元如此弱势,主要与货币政策的尴尬处境有很大关系。日本央行利率已缺乏了套息优势。日元之所以拥有避险性质,是与日元在全球金融市场上的地位有关。进入2000年后日本的利率一直每下愈况,徘徊在0%水平上方,在2016年起更实行负利率至今,目前日本央行的利率维持在-0.1%水平。

因此,日元的融资成本一直都较传统主要国家如美元、欧元、英镑等要低,加上日元流通量极高,因此投资者会借入低息的日元资产,用以购买高收益的资产,而在汇率相对稳定的情况下,投资者的收益即为两者的利差。

长时间的低利率环境使日元成为国际套息交易中的主要融资货币。也是由于这个原因,当市场风险情绪萎缩时,投资者会卖出风险资产买入日元还贷,平仓交易导致日元需求上涨,日元因此成为全球风险标的之一。

不过,日元的低利率优势在当前环境并不显著。由于2020年的疫情爆发导致全球央行紧急降息以应对有可能出现的经济危机,全球主要央行的利率都降至了历史新低,包括有高息货币之称的澳元、纽元,澳联储和纽联储的利率都降至了接近0%水平。

美联储为首的央行几乎都一致表示在一段时间内都不会调整超宽松的货币政策,全球低利率将会维持一段时间。这样的金融环境使日元失去了套息交易的优势,因为不论是美国、澳洲、欧洲的投资者,其货币原本就已经拥有低利率的特性。

虽然日本央行仍维持在负的水平,但同一时间日元的汇率在2019年后实际上比起2013-2015和2017年时的平均而言仍在较高位置。我们以富拓日元指数分析,便可看到,即使是目前的94水平,日元的汇率也处于在2013年以来较中等水平,汇价仍然相对较高。

虽然2021年初日本央行官员曾表示过不应排除进一步降息的可能,但自2016年起日本央行实行-0.1%负利率后,日本的银行业已「深受其害」,进一步降息对日本经济是否有用,仍是日本央行心中很大的问号。

假如日本央行延续-0.1%的负利率政策,而全球低利率环境不变,日元或将可未来一段时间持续弱势,直至日元下跌至关键位置时,日元汇价相对便宜,在日本央行利率维持在负利率的情况下,套息交易亦有可能重新回归推升日元汇价。

全球的低息环境是暂时政策,待日元下跌到关键位置时,日元汇价相对便宜,在日本央行利率维持在负利率的情况下,套息交易亦有可能重新回归推升日元汇价。

所以暂时的波动不影响日元的避险地位,长远来看日元依然是避险货币,对于想在日本投资房产的投资人来说,也正是配置日元资产的抄底好时机!

文章来源:DELSK。

移民专家,一对一服务

移民专家,一对一服务