据全球领先的媒体情报公司CISION新闻报道,全球多国为了从大流行造成的经济负面影响中恢复过来,开征财富税已经成为了不约而同的解决办法,可以从短期内快速提高国家收入。

南非欲将开征财富税

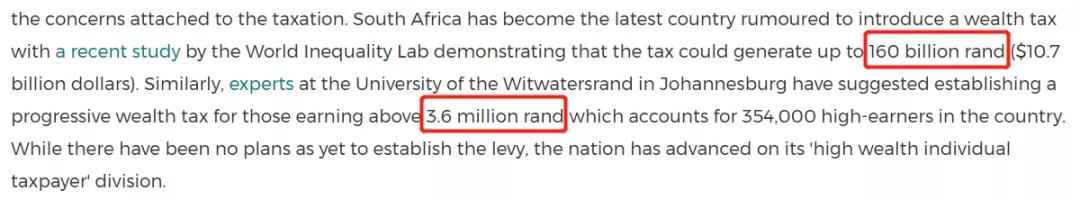

据世界不平等研究机构(World inequality Lab)称,南非就是即将要开征财富税的国家之一,该税收可产生高达1600亿兰特(约合107亿美元)的国家收入。位于南非约翰内斯堡市的金山大学也有专家建议,对收入超过360万兰特(满足该条件的南非人大约有35.4万)的人征收累进财富税。

虽然目前还没有制定该征税方案的计划,但其国家已经在推进“高财富个人纳税人”的划分上取得了进展,想要征收该财富税也是轻而易举的事情。

无独有偶,随着南非即将征收财富税的消息传出,南非税务局(SARS)在今年2月的预算报告中还宣布,将打击那些通过“某些金融协议”而没有申报全部收入的纳税人。

据《新世界财富》(New World Wealth)的大量研究显示,南非的富人群体正在马不停蹄的逃离南非,在过去10年里,共有4200名高净值个人离开了这个国家。仅2020年,就有1900名百万富翁离开了南非。并且随着对富人征收更高的税收的可能性越来越大,离开南非的富人也会逐步增加。

其实南非只是对富人增收税种国家的其中之一。随着大流行时间的延长,各国政府在大流行期间财政支出不断增加,2021年,解决政府财政负担成为又一新的课题,随之向富裕人士征税成为多数选择。

受疫情影响,大阪市政府亏损处理的优质资产民宿大楼,新房轻奢风装修,有民宿牌照,200万起,私信小帮获取项目资料,了解具体项目详情。

在大流行的混乱中

全球掀起了向富人征税的旋风

据美媒消息,拜登计划通过向百万富翁加税以资助教育、儿童保育和其他支出计划。对美国富裕阶层征收39.6%的资本利得税。加上投资收入3.8%的现有附加税在内,富人面临的联邦政府资本利得税总体税率可能高达43.4%。

若消息属实,就意味着,拜登有意对富有人群征收约两倍于当前水平的资本利得税。目前的联邦政府资本利得税税率为20%。也就是说,年收入至少百万美元的纳税人可能面临超过50%的资本利得税。

此外,拜登的计划还将收回国会给予富豪们的一些福利,这些富豪虽然没有缴纳遗产税,但在死后可能要缴纳资本利得税。

那些拥有已经暴涨的资产价值的富豪们,如苹果的股票、家族企业,除非出售,否则不用缴纳资本利得税。但依照拜登的提议,这些未实现的收益,将在所有者死亡时触发税收,但要减去每人100万美元的豁免。

杜克大学法学教授劳伦斯·泽莱纳克说,“如果你上了年纪,拥有高度升值的资产,上帝保佑,你千万不要在活着的时候卖掉它们。” 据美国联邦储备委员会的数据,超过三分之二的美国家庭有一些未实现的资本利得,而大多数家庭都可以享受100万美元的豁免。对于净资产中位数为260万美元的前10%的家庭,未实现的收益中位数为51.9万美元。

据悉,从2020年末到现在,大量美国富豪们加紧进行财产重新配置和转移,或者填补税务漏洞,以防止拜登可能实施的加税政策。

阿根廷

阿根廷已经通过对富裕纳税人征收新的税种来应对大流行,这一举措将使资产超过2亿比索(约合240万美元)的阿根廷人受到税收打击。对价值超过30亿比索的国内资产征收2%-3.5%的税率,国外资产将征收3%-5.25%的税率。

玻利维亚

拉美国家玻利维亚在2020年10月推出向富人征税的政策,将对超过3000万玻利维亚诺(约合430万美元)的人士征税。

厄瓜多尔

厄瓜多尔最具有竞争力的总统候选人Andrés Arauz计划对超过100万美元的资产一次性征收2%的初始税,并希望其成为永久性财产税。

西班牙

西班牙将对拥有超过1070万欧元资产的纳税人征收的最高税率由2.5%提升至3.5%。与此同时西班牙还计划提高个人税率,年收入超过30万欧元的纳税人税率将从45%增长至47%,由此西班牙计划2022年将多获得5.8亿欧元。

英国

与欧盟正式分手的英国也是如此,2020年12月,据英国独立的学者团体发布的财税报告表明,英国政府制定了一次性税。将对超过50万英镑的资产征收5%的税,该计划在未来五年内可以增加2600亿英镑税收。

虚拟资产也难逃信息披露

4月底,美国财政部正式宣布,将在未来10年内陆续多次向美国国税局(IRS)总共投入800亿美元以支持税务系统的升级换代,用以打造最为严密的银行实时交易向美国国税局追踪报告体系。

该方案已经表明了美国税务系统向高收入纳税人更加严格的征税决心,完全堵住了源头交易的财务税务漏洞,避免了因其他行为所产生的逃税行为。

这种国际税务监管历史上前所未有的银行账户实时报告制度,IRS查税将更加易如反掌。

同时,IRS在5月5日还正式获得美国联邦法庭授权,有权获得所有使用虚拟货币交易达到2万美元以上人士的信息。

这次大规模行动将要获取的信息包括:虚拟货币持有人的具体信息、虚拟货币超过2万美元以上的交易信息、以及在2016-2020年之间交易或者持有虚拟货币超过2万美元的人员及其身份的信息。

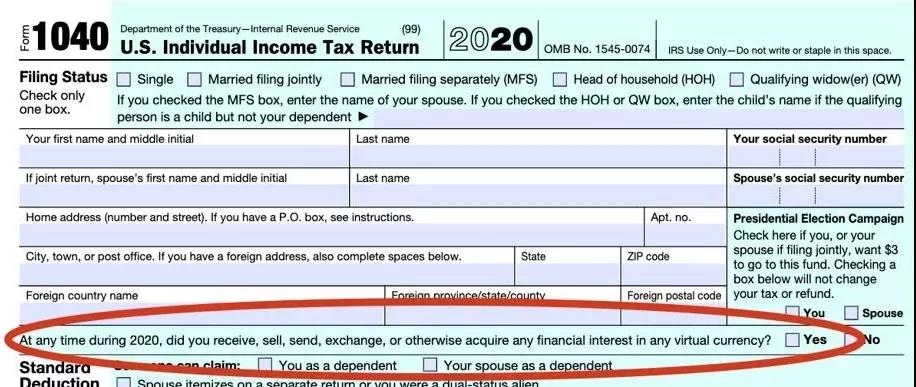

2020年度报税季,IRS 正式将虚拟货币问题移至Form-1040首页的位置,所有纳税人都须回答“在过去一年中,是否有收取、出售、发送、交换或以其它方式获得了任何数字货币的任何金融权益?” 也就是说纳税人将更难隐瞒虚拟货币交易所得。

其实早在2016年,IRS已经盯上美国一比特币和其他数字货币交易平台,并于2017年向该平台提起诉讼并获胜,IRS要求其提供2013年至2015年期间,平台上14000名加密币交易者的交易数据信息,包括纳税人的身份认证码、姓名、出生日期、地址和交易记录等信息。

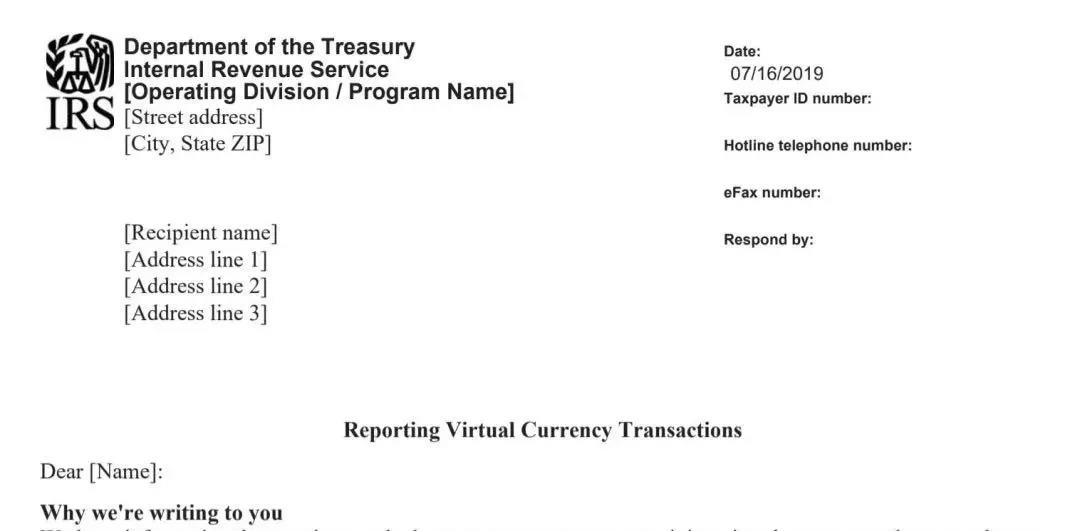

随着IRS对于虚拟货币的监管力度不断加大,美国大量加密货币投资人在2019年收到了IRS发来的警告信,要求其上报加密货币交易状况,并且及时、准确地支付税款、利息和罚款。

如果没有按规定缴税,轻则面临IRS的罚款,重则被IRS送进监狱。“杀毒软件之父”John McAfee就在2020年因通过加密币活动逃税、欺诈等罪名在西班牙被捕,被引渡回美国。如果罪名成立,他将因未能提交纳税申报表而被判最高30年的监禁和175万美元的罚款。

到了这里也许你会问,是不是美国之外对虚拟资产的管控就没那么严了?

其实不然,虚拟资产的披露正蓄势待发。伴随着加密货币市场的逐步成熟,越来越多的投资者加入其中,加密货币投资在给投资者带来收益的同时,也吸引了全球各国税务部门的关注。

韩国

据韩国《中央日报》报道,韩国政府计划从明年起征收20%的虚拟资产交易资本收益税,加强对加密货币的监管,并在金融服务委员会对所有工作人员提出报告要求。

印度

2018年,印度内税法引入了“显著经济存在”(SEP)的概念,目的是将非居民在在线/数字空间(如电子商务、在线流媒体等)运营的收入纳入印度来源的收入范围。

而在今年5月3日,印度政府正式规定了非居民在印度构成SEP的相关门槛,该门槛将从2022年4月1日起生效。在印度拥有SEP的非居民将被视为在印度有“商业联系”,而归属于SEP的收入现在将在印度征税。

OECD

2020年10月,有137个国家和地区在OECD和G20的呼吁下,达成共识,出台了有关《虚拟货币的税务处理方式和当下应对的税务政策热点》,对当下主要的虚拟资产、加密资产等的定义、范围做出明确的规定。

同时,OECD也大力推动在全球金融账户涉税信息交换的进程,一致致力于期望将加密资产也纳入CRS共同申报准则的范围,成为全球税收情报交换的重要的一部分。

欧盟

2021年以来,随着比特币及其他加密货币价格的持续飙升,连带带动其他加密资产也快速增值,引起欧盟国家监管部门的高度关注。

于是,欧盟再次在2021年3月向公众公开听证,出台了DAC8以反洗钱为焦点对加密资产投资、支付和流转过程中的税收情报加以监管。在DAC8的时代,加密资产进入全球税收情报交换已经指日可待。

终极税务规划——身份转换

从全球多国多组织开始将虚拟资产纳入税收范围可以看出,全球税务系统已经越来越趋近于透明。

不论是在纳税人本国还是在国际上,跨部门的协作和合作正在变得越来越普遍,这在一定程度上得益于技术的推动。虽然法规网络越来越紧密,但纳税人仍然要遵守每个司法辖区的披露要求。

除了日益增加的税收负担之外,当前,不断增加披露和报告要求的趋势也导致人们对隐私的关注日益加深。

诸如人们熟知的数字货币,CRS、FATCA、金税工程、DAC8等各国各组织出台的税收与信息披露条款,可见全球税务透明度持续加强是一种趋势。随着高净值人士的生活和投资组合愈加全球化,在可预见的未来,人们将更加重视透明度。

而在2021年开年之际,嗅觉敏锐的富裕人士已经做出了应对之策——身份转换。

据全球知名咨询公司Henley&Partners数据,发达国家投资者对身份的兴趣大增。美国人身份投资咨询量增长235%,位列咨询量榜单第二位,而2019年尚且排在第6位。加拿大情况类似,由16位上升至第8位。

现在是富裕人士与顾问进行长期计划/行动,办理身份以寻求隐私和安全的时候了。富有的中国人理解先进的资产保险的重要性,因为第二公民身份可以保护他们的财务隐私和资产隐私。

除此之外,这类人群需求替代公民身份的原因也包括子女教育、就业机会、安全以及更有利的经济条件。在选择新的身份时,可以将部分信息转换在新身份下,将需要提交的税务信息和报告转换在新身份下成为新的选择。

大数据背景下,交易与资产透明的时代向我们走来的同时,税务规划、资产配置成为一个新的课题。税务规划不是不交税,而是在法律允许的范围内,通过系列手段,减少税务的缴纳,从而达到利益最大化的目的。而成功的资产配置与税务规划必然是身份先行的。

移民帮作为全球财富生活规划平台,集合全球专家资源,为客户提供专业的税务咨询,移民帮各领域专家会根据您的家庭情况出一套系统化的解决方案,包括家庭成员的身份规划、选择哪国的税务身份、以及财产的传承和规范化运作等等,如您有税务规划的需求,请及时与移民帮联系。

关于移民帮

寰投移民帮——作为中国“全球财富生活规划平台”,用专业、严格、高效的服务标准,为中国高端财富家庭及个人定制:全球身份规划、国际教育咨询、海外房产投资、保险及保障咨询、海外税务规划、全球资产配置等全方位的财富管理综合服务。

如需了解高净值人士进行税务规划、资产配置、财富传承等更多问题,可以拨打400-085-6660,或添加小帮微信直接咨询。

❈长按二维码,加入我们移民群,老司机都在等你哦❈

移民帮综合整理,版权归原作者所有。

版权声明:除了原创类稿件,其他均来自网络,版权归原作者所有。本文小编搜遍网络也未能找到作者和原始出处,望谅解。如原作者看到,请第一时间在公众号留言,我们会在后续的文章中声明,如觉侵权,我们会在第一时间删除。

移民专家,一对一服务

移民专家,一对一服务